「知」の結集 ゆびすいコラム - 医業

2024.07.23

社会福祉法人が寄附した場合の取り扱いについて

昨今の自然災害や気象事象には皆様驚かれることも多いかと思います。

その様な事象に対して様々な義援金の募集がされていることを皆様もご存知かと思いますので、今回は社会福祉法人が行う寄附金(義援金)についてご紹介いたします。

原則、社会福祉法人は、社会福祉法により資金の使用使途が制限されており、寄附行為は認められておりません。

例えば、介護報酬事業等でしたら、特別養護老人ホーム・訪問介護・通所介護・短期入所生活介護・障害福祉サービス等に帰属する収入を、収益事業・法人外への資金流出に当てることを禁止されています。(特養繰越金通知、障害積立金通知)

また、保育事業においても同様に、一定の要件を満たした場合に保有が認められる剰余金(収入の30%以下)の使途は、法人本部経費・同一法人内の社会福祉事業

及び一体的に運営される公益事業に限定されております。(措置費弾力運用通知、保育所弾力運用通知)

ご注意いただきたいのは、事業収益は社会福祉法人(つまり法人内)が行う公益事業又は収益事業については、その経営する社会福祉事業に支障がない限り行うことができるとされています(社会福祉法第26条第1項、第57条)。

ですので、内部の繰入金(寄附)については問題ないこととされております。

つまり、社会福祉法人の寄附行為については、資金を法人外に流出することだけは禁じられているということになります。

寄附行為は法人外への流出にあたるので禁じられている行為ですが、通念上被害が極めて甚大であること等、昨今の自然事象に対する寄附金の支出については、特例的に次の要件を満たすことを条件に、支出を可能とするケースがあります。

(厚生労働省より都度寄附が可能な自然災害は発表されております。)

要件を満たす条件について

当該法人の所轄庁と以下の条件について事前に協議すること。

① 当該法人の運営に支障を及ぼすような金額ではないこと。

② 当該法人と特殊な関係が疑われるような者・団体等へ寄付するものでないこと。

③ 法人内部の意思決定プロセスに違反するものでないか、定款に違反するものでないかの確認等を行うこと。

上記の要件を満たすことを条件に寄附金の支出を可能とする取扱いとされています。

それ以外の寄附は上記の事由により認められてはいないので、社会福祉法人が寄附行為を行う場合は十分に注意してください。

医療介護専門部 大西麻理

昨今の自然災害や気象事象には皆様驚かれることも多いかと思います。 その様な事象に対して様々な義援金の募集がされていることを皆様もご存知かと思いますので、今回は社会福祉法人が行う寄附金(義援金)についてご紹介いたします。

2023.12.28

2024年 介護報酬改定率が決定

2024年は、診療報酬、介護報酬、障害福祉サービス等報酬のトリプル改定の年ですが、ようやく12月20日に、2024年度の各報酬の改定率が決定しました。

各報酬の改定率は、それぞれプラス改定となっています。介護報酬を中心に見ていくと、最も大きな改定率に見えますが、処遇改善に占める割合が多く、実質的な改定は+0.61%に留まります。この部分が事業所が自由に使える改定部分になりますが、昨今の物価高騰を考えると、十分とはいえない印象です。また、処遇改善を除いた改定率は前回(7%)よりも低くなっています。

介護報酬の各サービスの個別の改定率の決定は、年明けになりますが、2023年に実施された「介護事業経営概況調査」や「介護事業経営実態調査」の結果で特養などの施設サービスの収支が悪化してることを受け、施設にウェートが置かれた改定になることも十分考えられます。

介護事業所の倒産件数は、2023年も過去最高を更新する可能性が高く、今回の+改定程度では、歯止めが効かない可能性があります。

利用者確保、サービス向上、DX等による業務効率化などを更に進めていく必要があるのではないでしょうか。

〇 介護報酬 +1.59%

内訳 介護職員の処遇改善分 +0.98%(2024年6月施行)

その他の改定分 +0.61%

※ これに加えて、処遇改善加算の一本化による賃上げ効果等による介護施設の増収効果として+0.45%相当の改定が見込まれており、+1.59%の改定と合計すると+2.04%相当の改定となる見込み。

〇 診療報酬 +0.88% (薬価等 ▲1.00%)

内訳 看護職員等の処遇改善 +0.61%

入院時の食事基準額の引き上げ +0.06%

処方箋料等の再編等による効率化 ▲0.25%

その他の改定分 +0.46%

〇 障害福祉サービス等報酬 +1.12%

※ これに加えて、介護報酬同様に処遇改善加算の一本化の効果等があり、それを合わせると合計+1.5%を上回る水準となると見込み。

詳しくは、こちらの厚労省の資料をご覧ください。

医療介護専門部 門原

2024年は、診療報酬、介護報酬、障害福祉サービス等報酬のトリプル改定の年ですが、ようやく12月20日に、2024年度の各報酬の改定率が決定しました。

2023.11.13

介護職員の賃上げ方針について

・賃上げの概要

厚生労働省は、介護職員1人あたり月額6,000円の賃上げを2024年2月から実施する方針です。今回の実施では、賃金の伸び悩みに伴う介護職員の流出が続いていることが背景としてうかがえます。賃上げ対象には、介護を担うことができる看護補助者も含まれ、来春以降は介護報酬(介護サービスの公定価格)の増額改定も見込んでいます。

賃上げは、当面の間、補助金にて対応し、来春以降は介護報酬の増額改定を実施する見込みです。補助金の受給について、それぞれの事業所は、都道府県を通じ、賃上げ計画を提出する必要があり、実績報告において補助要件を満たさない場合は返還する必要があります。

・前回の賃上げの仕組み

2021年度(前回)に実施した介護職員の1人あたり月額9,000円(月額3%程度)の賃上げでは、2022年2月から同年9月まで補助金にて対応し、併せて介護報酬の改定(新たな加算制度の創設)を行うことで、2022年10月以降についても賃上げへと繋げました。

今回の賃上げについても、前回と同じになるかは現時点において明らかになっていませんが、厚生労働省や関連団体では賃上げに対応するため、介護報酬全体で増額改定し、収益の改善につなげる見込みです。

・補助金申請の留意事項

2023年問題(団塊世代(1947年から1949年までに生まれた人)が85歳を過ぎ、高齢者が日本全体の人口の約3分の1を占める年)を目前に、必要な介護サービスの提供は維持する必要があるものの、介護職員の賃金構造を原因とする人材流出は深刻なものとなっています。

2022年に厚生労働省が行った調査では、介護分野の就労者のうち、離職した人が新たに働き始めた人を上回った結果、就労者が純減となり、人材確保が急務となっています。

賃金の低さから介護職員の流出が続く状況を改善するため、今回の賃上げでは、介護を担うことができる看護補助者も対象にして補助金が支給される見込みです。補助金交付申請等の手続きに当たっては、各事業所の介護職員の雇用実態に沿って申請してください。

・参考

介護職の賃上げを盛り込んだ23年度補正予算は、2023年11月2日付け、閣議決定にて、介護職員の賃金については厚生労働省「賃金構造基本統計調査」にて確認できます。

医療介護専門部 片岡

厚生労働省は、介護職員1人あたり月額6,000円の賃上げを2024年2月から実施する方針です。

2023.10.31

医療法人が営むことができる業務とは?

医療法により、医療法人が営むことができる業務範囲について、制限がされています。具体的には、「本来業務」「附帯業務」「附随業務」「収益業務」の4つに分類することができ、社会医療法人以外の医療法人では、「収益業務」を除く3つの業務を営むことができます。医療法人にできること・できないことを理解し、管理・運営を円滑に進めましょう。

1 「本来業務」

医療法第39条より、医療法人は病院、診療所、介護老人保健施設又は介護医療院の開設を目的として設立される法人であり、これが医療法人の「本来業務」になります。

2 「附帯業務」

医療法人は、定款又は寄附行為に定めることにより、附帯業務として医療法第42条に定められている次の業務を行うことができます。なお、附帯業務を委託すること、又は本来業務を行わず、附帯業務のみを行うことは医療法人の運営として不適当であるとされています。

①医療関係者の養成又は再教育

②医学又は歯学に関する研究所の設置

③巡回診療所、医師又は歯科医師が常時勤務していない診療所(へき地診療所等)の開設

④疫病予防運動施設

⑤疫病予防温泉施設

⑥保健衛生に関する業務

→(例)薬局、訪問看護ステーション、居宅介護支援事業所、歯科技工所など

⑦社会福祉法人のみが行うことができる社会福祉事業

⑧老人福祉法に規定する有料法人ホームの設置

3 「附随業務」

本来業務に附随して行われる業務で、定款変更等を行うことなく、本来業務の一部として行うことができます。具体的には、従業員を住まわせる目的で寮を建てること、病院に隣接する患者用駐車場の運営又は従業員を対象とした食堂の経営などが挙げられます。

4 「収益業務」

社会医療法人は、本来業務に支障のない限り、定款又は寄附行為に定めるところにより、その収益を病院、診療所又は介護老人保健施設の経営に充てることを目的として厚生労働大臣が定める業務を行うことができます。具体的には、不動産賃貸業、介護用品や医療機器の販売、理容業・美容業などの業務を行うことが可能です。

医療介護専門部 芦田

医療法により、医療法人が営むことができる業務範囲について、制限がされています。

2023.09.28

計画提出は来年3月まで 個人版事業承継に係る税優遇措置

個人の事業を承継するにあたり、事業用資産の贈与又は相続等に係る贈与税・相続税の納税を猶予又は免除してもらえる制度があります。

この制度を活用するには、まず計画書の策定・提出が必要となりますが、この提出期限が来年3月末と迫っております。

改めて、この制度について確認をしておきたいと思います。

【制度内容】

事前の計画策定 :5年以内の個人事業承継計画の提出(2019年4月1日~2024年3月31日)

適用期限 :10年以内の贈与・相続等(2019年1月1日~2028年12月31日)

対象資産 :特定事業用資産

納税猶予割合 :100%

承継パターン :原則、先代1人から後継者1人(一定の場合、同一生計親族等からも可)

贈与要件 :その事業に係る特定事業用資産のすべてを贈与すること

雇用確保要件 :雇用要件なし

経営環境変化に対応した減免等 :あり(後継者が重度障害等の場合は免除)

円滑化法認定の有効期限 :最初の認定の翌日から2年間

【対象資産とは】

事業用資産のうち、下記のものを言います。(前年分の事業所得にかかる青色申告書の貸借対照表に計上されていたものに限ります)

・事業用の宅地等(納税猶予の対象となる面積は400㎡まで)

・事業用の建物(納税猶予の対象となる面積は800㎡まで)

・減価償却資産(固定資産税の課税対象等)

※不動産貸付用の宅地・建物、棚卸資産、事業用の預貯金、売掛金は、特定事業用資産に該当しません。

【適用の際の留意点】

①事前の計画策定や認定期限、適用期限に制限があること

②納税猶予される税額及び利子税の合計に見合う担保を提供すること

③申告後にも猶予期間中3年に1回「継続届出書」を税務署へ提出すること(提出を怠ると納税猶予されず、税額の全部と利子税を納付する必要が生じます)

④事業廃止など一定の事由に該当した場合には、納税が猶予されている税額の全部又は一部について利子税を合わせて納付する必要があること

⑤特例事業用資産等はすべて一括贈与する必要があること

この制度は、要件や留意点が多くあります。計画書の提出期限が迫ってきていますので、早めにご検討されることをおすすめいたします。

医療介護専門部 川西未恵

個人の事業を承継するにあたり、事業用資産の贈与又は相続等に係る贈与税・相続税の納税を猶予又は免除してもらえる制度があります。

2023.09.01

医療法人の経営情報の報告義務化

令和5年8月以降に決算期を迎える医療法人から従来の事業報告書等とは別に経営情報の報告が義務化されます。

こちらは、会計年度終了後、3ヵ月以内に都道府県へ提出することになりますが、郵送やG-MISを利用して届出を行うようです。

社会福祉法人では、既に電子開示システムを利用し、各法人個別の財務状況が公表されておりますが、

当制度では医療機関個別の情報は公表されません。

収集された経営情報については、データベースとして整備されて、最終的には、利用者としての国民等へ公表されるとのことです。

医療機関でも業界の収益や費用状況、職種別の給与及び人数などを参考に経営の参考になる情報を取得することが可能となります。

【データベースの概要】

対象:原則、すべての医療法人

収集する情報:病院及び診療所における収益及び費用並びに、任意項目として職種別の給与(給料・賞与)及びその人数

公表方法:国民にわかりやすくなるよう属性等に応じてグルーピングした分析結果の公表

その他:研究者等が公益目的の研究を行う場合には、社会保障審議会での審査を経てデータベースに収集された情報を提供できる(第三者提供制度)

また、今後は医療機関等情報支援システム(以下G-MIS)によって電子媒体でのアップロードによる届出が可能になります。

G-MISを利用し、経営情報や事業報告書等の提出も可能です。

事務作業の負担増加は各種ツールを利用して、提供される情報については有意義に利用できればと思います。

医療介護専門部 水谷大樹

令和5年8月以降に決算期を迎える医療法人から従来の事業報告書等とは別に経営情報の報告が義務化されます。

2023.07.31

医療機関にも自動精算機導入で業務効率化

自動精算機とは、患者様(利用者やお客様)が一人で精算を完結することが出来る機械のことです。

スーパーやコンビニなど最近は至るところで自動精算機の導入が進められています。

コロナ禍における感染防止などの影響から、キャッシュレス決済(クレジットカード等)の利用率も上昇し、この流れは医療業界にも及んでいます。

今回は医療機関で自動精算機を導入するメリット・デメリットについてご説明します。

≪メリット≫

①会計の時短に繋がる

会計がスムーズになり、待ち時間が短くなります。

会計時間の時短により、患者様の満足度向上につながることが考えられます。

②人員配置が楽になる

患者様が自動精算機を利用して一人で会計を済ませることが出来るようになると、会計業務に関わる人員削減が可能です。

③外国語対応機器であれば外国人対応がスムーズに

英語等の外国語に対応機能がついた自動精算機があれば、受付スタッフは会計業務を自動精算機に任せることができます。

表示をみればいくら支払えばいいかわかるため、患者様も安心できます。

≪デメリット≫

①初期投資及びランニングコストが大きい

自動精算機の価格相場は200万~400万円程度で高額なことが最大のデメリッです。

さらに導入後は保守やメンテナンス費用が必要になり、月額3万~5万円程度の費用が発生します。

②連携の接続費用が掛かる場合がある

電子カルテやレセコン等と接続可能な機器を導入する場合は、さらに連携コストが発生します。

自動精算機は医療現場でも需要が高まってきています。

導入することで精算時間の短縮、人材不足の解消や人件費の削減など業務効率化に繋がります。

ただし、その反面で高額な費用が発生する等のデメリットにも着目しなければなりません。

自動精算機に関するコストパフォーマンスのシミュレーションなど、お困りごとがございましたらお気軽にご相談ください。

医療介護専門部 山下裕太

自動精算機とは、患者様(利用者やお客様)が一人で精算を完結することが出来る機械のことです。

2023.06.16

日本の医師の数とその年齢

みなさん、日本全国の医師の数をご存知でしょうか。

最新のデータによると、実は全国で約34万人もの医師が登録されているそうです。

さらに、この数は年々増加しています。

平成6年は約23万人でしたので、直近約20年で約10万人も増えていることになります。

数字だけを見るとすごく多いように感じるかもしれません。

しかし、実際にはこれだけ医師の数が増えていても、諸外国と比べると人口に対する医師数はまだまだ低い水準のようです。

医師不足についてはコロナ禍で深刻さが叫ばれましたが、今後も高齢化社会が進み患者数が増えると考えると、さらなる医師の増加が必要なのかもしれません。

また、医師数の不足に加え、もう一点懸念されていることがあります。

医師全体の高齢化が進んでいるということです。

これは年齢を重ねてもお元気で、現役で活躍できる方が増えているということが要因の一つと考えられます。

しかし、事業承継が進んでおらず、引退したくてもできないという状況も医師の高齢化を進めているのではないでしょうか。

後継者候補がいない診療所では、M&A等による事業承継も増えてきております。医師の高齢化を考えると、この傾向は今後さらに強くなるでしょう。

弊社でも事業承継支援を行っていますので、お困り事がございましたら、お気軽にご連絡くださいませ。

最後に余談となりますが、税理士の数は全国で約8万人です。

税理士業界も医師と同様に高年齢化が進んでおります。

こちらもM&A等での組織再編がさらに活発になりそうですね。

医療介護専門部 中村圭吾

みなさん、日本全国の医師の数をご存知でしょうか。

2023.01.30

【ケアプランデータ連携システム】令和5年2月から試験運用開始

「ケアプランデータ連携システム」の令和5年4月からの本格稼働に向けて、

令和5年2月からの試験運用が始まります。

【1】ケアプランデータ連携システムとは

居宅介護支援事業所と他の介護サービス事業所との間で毎月やりとりされる

ケアプランなどのやり取りを、オンラインでデータ連携し効率化するシステムです。

【2】効果

・手書き・FAX・郵送などでやりとりしていた書類をシステム上で送受信ができるため、

介護現場の事務負担の軽減が期待できます。

・費用の削減が見込まれます。(人件費、印刷費、郵送費 他)

【3】費用(2023年1月27日現在の予定)

1ライセンス(1事業所番号):21,000円(税込)

利用期間:1年ごとの契約

徴収方法:介護給付費からの差引を想定

〇今後の動き

データ連携を行うには、送信側・受信側の双方がシステムを利用していないと意味がないため、多くの事業所が導入して環境を作っていく必要があります。

医療介護専門部 上田

「ケアプランデータ連携システム」の令和5年4月からの本格稼働に向けて、令和5年2月からの試験運用が始まります。

2022.05.09

事業再構築補助金と医療機関

新型コロナウイルス感染症の影響が長期化している現状、中小企業等の支援のために様々な政策が用意されていますが、その中の一つが事業再構築補助金です。

ウィズコロナ時代の経済社会の変化に対応するために中小企業等の事業再構築を支援することで、日本経済の構造転換を促すこと目的とし、新分野展開、事業転換、業種転換、業態転換、又は事業再編という思い切った事業再構築に意欲を有する中小企業等の挑戦を支援ししています。

本制度ですが、残念ながら医療法人は補助対象者に含まれません。

しかし、収益事業を行っている社会医療法人やクリニックを営む個人開業医は補助対象者となります。

医科・歯科の分野ではどのような事業契約が審査を通過したのか、実際の採択事例を紹介致します。

医科の採択事例

糖尿病専門家によるオンライン・出張料理教室

介護・がん緩和ケア付きシェアハウスの設立

コロナ禍でも面会できる終末期入居型看護施設

歯科の採択事例としては

LINE を使ったコミュニケーション重視の歯科診療

AI を利用したデジタルマウスピース矯正の導入

超高齢社会に対応したリモート歯科診療サービス

ご紹介したのは一部ですが、「オンライン」や「リモート」というワードに表れているように時代やニーズに合わせた計画が多く見受けられます。

新分野の事業を行うには資金とノウハウを必要とし、決して簡単にできるものでありません。しかし、このような必要な事業を行う方を応援するために、事業再構築補助金があります。

第6回の公募期間は2022年3月28日から6月30日になります。第6回公募以降は、事業類型や要件が大幅に変更になるようなので、検討されている方はこの機会にいかがでしょうか。

医療専門部 大阪OF 税理士 高瀬公子

新型コロナウイルス感染症の影響が長期化している現状、中小企業等の支援のために様々な政策が用意されていますが、その中の一つが事業再構築補助金です。

2022.04.25

令和4年度 診療報酬改定

今回は、令和4年4月から適用される令和4年度診療報酬改定について、ご紹介します。詳細は厚生労働省のホームページに記載があります。

1.診療報酬改定の内容

(1)診療報酬 +0.43%

(2)薬価等

(ア)薬価 ▲1.35%

(イ)材料価格 ▲0.02%

医師の人件費などにあたる本体はプラス改定でしたが、薬価部分はマイナス改定であり、トータルで▲0.94%のマイナス改定でした。

2.診療報酬改定の基本方針

(1)【重点課題】新型コロナウイルス感染症等にも対応できる効率的・効果的で質の高い医療提供体制の構築。

(2)【重点課題】安心・安全で質の高い医療の実現のための医師等の働き方改革等の推進。

(3)患者・国民にとって身近であって、安心・安全で質の高い医療の実現。

(4)効率化・適正化を通じた制度の安定性・持続可能性の向上。

3.注目ポイント

(1)紹介状なしで初診上げ、患者集中の抑制を見込む。

紹介状なしで大病院を受診する場合の報酬加算、初診で5,000円かかり、再診は2,500円の追加負担が生じます。令和4年10月1日からは初診で7,000円、再診で3,000円に負担額が引き上げられます。さらに、かかりつけ医の報酬加算改定も行われます。

→追加負担により、大病院の外来を抑制し、患者数を減少させることで、医師の働き方改革につなげる狙いがあります。

(2)マイナ保険証で報酬加算

マイナンバーカードを保険証として利用できる制度は、令和3年10月から運用が始まっていますが、普及していないのが実態です。

今回の改定で、診療を受ける際には、初診で70円、再診で40円、薬局の調剤で30円が加算されます。3割負担の患者の場合、自己負担額はそれぞれ21円、12円、9円の負担増になります。

→医療機関や薬局は、マイナ保険証を使った受診をするだけで加算になるので、医療機関でのシステム導入が進むと予想されます。

(3)不妊治療の保険適用

高額な費用負担であった不妊治療について、保険適用ができるようになります。保険適用により、自己負担額は原則3割になります。対象治療は、人工授精、体外受精、顕微授精などがあげられ、対象者は対外・顕微は女性の年齢が43歳未満になります。

保険適用の条件として、①女性の年齢が40歳未満なら6回、40歳以上43歳未満なら3回までに制限、②第三者の卵子・精子を用いた場合は適用外、となっています。

→日本が抱える少子化の問題に歯止めをかける第一歩となることが期待されています。

(4)処方箋、繰り返し利用可能になる

高血圧や糖尿病などの慢性疾患で同じ薬を服用し続けている場合など、医師の診察なしに薬を受け取れる「リフィル処方箋」が導入されます。制度改定後、処方箋には「リフィル可」という欄が設けられ、医師がここにチェックする仕組みになります。

→医師の診察が不要になるため、医療費を削減できる効果が期待されています。

医療専門部 吉村 隆宏

今回は、令和4年4月から適用される令和4年度診療報酬改定について、ご紹介します。

2022.02.03

社会保険診療報酬の所得の計算の特例(措置法第26条・第67条)

医業又は歯科医業を営む個人・医療法人では、租税特別措置法第26条・第67条によって、社会保険診療に係る費用として必要経費に算入する金額を、実額経費ではなく、概算経費で計算することが認められています。開業したての方や今まで検討したことがなかった方でもコロナの影響により、社会保険診療報酬が5000万円以下となった場合、検討する価値がありますので、適用対象者・要件についてご紹介します。

(適用対象者)

医業又は歯科医業を営む個人・医療法人

(適用対象要件)

各年(各事業年度)において、社会保険診療につき支払を受けるべき金額を有する場合において、当該支払を受けるべき金額が5000万円以下、かつ、当該上記摘要対象者から生ずる事業所得に係る総収入金額に算入すべき金額の合計額(当該各事業年度の総収入金額)が7000万円以下である場合

(概算経費)

社会保険診療⇒概算経費として計上できる金額

2500万円以下⇒社会保険診療収入の72%

2500万円超~3000万円以下⇒社会保険診療収入の70%+50万円

3000万円超~4000万円以下⇒社会保険診療収入の62%+290万円

4000万円超~5000万円以下⇒社会保険診療収入の57%+490万円

(注意点)

社会保険診療収入と自由診療収入とがある場合には、経費総額を直接経費と共通経費に区分した上で、有利不利の判定を行う必要があります。

医療介護専門部 芦田大季

医業又は歯科医業を営む個人・医療法人では、租税特別措置法第26条・第67条によって、社会保険診療に係る費用として必要経費に算入する金額を、実額経費ではなく、概算経費で計算することが認められています。

2022.01.28

医療・介護・保育分野における適正な有料職業紹介事業者と、利用する際のポイント

医療・介護・保育分野においては、長期にわたる深刻な人材不足が続いています。

そういった環境の中で「医療・介護・保育分野における適正な有料職業紹介事業者の認定制度」が創設されました。

1.医療・介護・保育分野における適正な有料職業紹介事業者の認定制度

■概要

この制度は、紹介手数料や採用後の早期離職等の諸事案への対応として、求人者(医療機関・介護施設・保育園等)が適正な職業紹介事業者を利用できるよう厚生労働省の委託事業として実施されています。

■対象職種

〇医療分野

医師、看護職、リハビリテーション専門職、医療技術者、薬剤師、歯科医師、歯科衛生士、看護助手・歯科助手、栄養士・管理栄養士

〇介護分野

介護職、リハビリテーション専門職、介護支援専門員、生活・支援相談員、機能訓練指導員、栄養士・管理栄養士、医師、看護職

〇保育分野

保育士

■主な認定基準(必須基準より一部抜粋)

・取り扱い職種別に手数料を公表していること。

・早期離職時の返戻金制度を設けていること。

・求職者にお祝い金等の提供をしていないこと。

・自らの紹介により就職した者(無期雇用)に対し、就職した日から2年間、転職の勧奨を行っていないこと。

医療・介護・保育分野の有料職業紹介事業者は数多くありますが、この制度では、法令遵守をはじめ一定の基準を満たした事業者しか認定されません。

安心できる事業者を選ぶ基準の一つとしてご活用されてみてはいかがでしょうか。

≪厚生労働省委託事業ホームページ≫

・医療・介護・保育分野における適正な有料職業紹介事業者の認定制度

・適正認定事業者を探す

2.職業紹介事業者を利用する際のポイント

〇必要とする人材の適性や能力を具体的に伝える

ミスマッチを防ぐため、求める人材の要件(能力、技術、経験年数など)を具体的に伝えることが重要です。

また、口頭だけでは行き違いが生じやすいので、求人票などの書面や電子メールなどの電子媒体を利用し、労働条件を具体的に明示し、担当者に交付しましょう。

〇契約内容の確認・検討

事前に説明を受けた内容と同じか、必ず契約書などを読んで確認してから契約しましょう。

〇納得のいく人材の選定

採用するかどうか最終的に決めるのは求人者です。

事業者任せにせず入念に面接などを行い、求める能力や技術を身につけているか、職場に順応できそうかなどを十分に確認することが重要です。

〇求職者への十分な情報提供

職場の雰囲気や就業規則、福利厚生や勤務時間(夜勤の有無)などについて、求職者に対して十分に回答することが、採用後のトラブルやミスマッチを防ぐために有効です。

医療介護専門部 山下裕太

医療・介護・保育分野においては、長期にわたる深刻な人材不足が続いています。 そういった環境の中で「医療・介護・保育分野における適正な有料職業紹介事業者の認定制度」が創設されました。

2022.01.21

歯科矯正の収入計上注意ポイント

コロナ禍が長引き、マスク生活がすっかり馴染んできましたね。

日常的にマスクをつけているこの時期に、治療中の口元を隠せるからという理由で歯科矯正を受ける方が増えているようです。

歯医者さんにとってはいいニュースですが、歯科矯正治療に係る収入を計上する際に注意するポイントがあります。

歯列矯正治療を行う場合には、矯正装置の代金及び装着料の他に、矯正治療の基本料金を収受しますが、この基本料金の収入計上の時期については、患者の契約の実態に応じて、下記のように取扱う必要があります。

1 矯正装置の装着など一定の役務の提供を行った時に基本料等の全額について請求し受領することとしている場合

基本料等の全額についてその一定の役務の提供を了した日の収入金額とする

2 期間の経過又は役務の提供の程度等に応じて、所定の基本料等を請求し受領することとしている場合

その期間が経過した日又はその役務の提供を了した日の収入金額とする

3 1及び2以外の場合

イ 支払日が定められている場合には、その支払日

ロ 支払日が定められていない場合には、その支払を受けた日

(請求があった時に支払うべきものとされている場合には、その請求の日)

ハ ただし、イ及びロのうち、支払日が矯正治療を完了した日後とされているものについては、矯正治療を完了した日

歯列矯正治療は、1年~数年と長期に及びます。

決算時には、収入の計上漏れがないようにまだ治療の完了していない歯科矯正についても確認するようにしましょう。

医療介護専門部 大阪支店 高瀬 公子

コロナ禍が長引き、マスク生活がすっかり馴染んできましたね。 日常的にマスクをつけているこの時期に、治療中の口元を隠せるからという理由で歯科矯正を受ける方が増えているようです。

2021.12.27

医療法人の監事ってなにするの?

医療法人には、監事を1名以上設置することが法律で義務付けられていることをご存知でしょうか。

具体的には役員として理事3名以上及び監事1名以上をおく必要があります。

医療法人では必ず必要な役職である監事について、監事の役割、また監事報酬の取扱いについて紹介します。

1.監事の役割

監事は当該医療法人の業務及び財産の状況、特に事業報告書、財産目録、貸借対照表及び損益計算書について十分監査を行い、監事監査報告書を作成する義務があります。また、監事は理事会に出席する義務があり、必要があると認めるときは意見を述べなければいけません。

2.監事になる人

前提として、監事の職務から鑑みて財務諸表を監査できる者が選任されるべきでしょう。

そして、適正な監査のため当該医療法人と営利関係のない第三者が就くことが相応しいとされています。たとえば、医療法人の理事・評議員・法人職員が監事を兼任することや、その親族に該当する者は、監事になることができません。

3.監事の報酬

監事への監事報酬は医療法人と依頼された監事との間で取り決めます。

契約形態によりますが、例えば、医療法人が監事への報酬を年1回、監事監査報告時に支払っているケースがあります。

監事への報酬の支払が年1回である場合は、定期同額給与に該当しないため、役員報酬の損金算入を行うには事前確定届出給与の届出の提出が必要と思いがちです。しかし、医療法人は法人税法上、「同族会社」に該当しないため、税務署への届出の提出は不要です。

ただし、監事へ報酬を支払う時は、その旨を理事会で決議し議事録を残しておくようにしましょう。

医療専門部 大阪支店 高瀬 公子

医療法人には、監事を1名以上設置することが法律で義務付けられていることをご存知でしょうか。

2021.12.20

マイナンバーカードの健康保険証としての利用が本格始動

皆さんは、マイナンバーカードを持っていますか?

国は、マイナンバーカードを普及させるために、マイナポイントを付与したり、健康保険証として使用できるようにするなど、様々な画策をしています。令和3年11月中旬には、5,000万枚を超える発行があり、全人口の39.5%に達したと発表されました。

マイナンバーカードが健康保険証として使用できる制度が本格運用され始めたのが令和3年10月になります。

しかし、この制度が使えるようにシステムを導入した医療機関や薬局は、約23万件中7%台になっています。つまり、私たちは、マイナンバーカードを健康保険証として使用したいと思っても、ほとんどの機関でシステム自体がないというのが実態になります。

ただ、今後はもっと増加すると考えて、今回は、マイナンバーカードを健康保険証として使用するメリットを紹介します。

1.就職・転職・引っ越しをしても健康保険証として使える。

従来、就職や転職をする際、健康保険証の切り替え手続きを行ったり、国民健康保険であれば、転居した際に市役所で健康保険証の切り替えが必要でしたが、それがなくなります。

2.自分の特定健診、薬、医療費の情報が確認できる。

マイナポータルのマイページを見れば、過去に受けた特定健診や処方された薬、医療行為の内容が確認できるようになります。

3.医療費控除が楽になる。

マイナポータルに医療費の情報が蓄積されるため、確定申告で医療費控除の申告をする際、領収書から集計するなどの手間がなくなります。

4.高額療養費制度の対象となる支払いが楽になる。

従来、高額療養費制度を利用する時は、まず自分で医療費を立て替えてから請求するか、限度額適用認定証を発行する必要がありました。しかし、マイナンバーカードを健康保険証として利用し、情報共有に同意すれば、手続きをせず、高額療養費制度の限度額を超える医療費は、自動的に免除されるようになります。

以上になります。

マイナンバーカードの発行は、スマホ一つで出来ますし、顔写真もインカメを使えば、発行されます。

私も発行しましたが、思ってるより手間がかからず発行できましたので、これを機にマイナンバーカードの発行を検討されてはいかがでしょうか?

医療専門部 吉村 隆宏

皆さんは、マイナンバーカードを持っていますか?

2021.12.16

勤務医の先生が使える!?特定支出控除

勤務医の先生から「何か節税対策ないかな?」とご相談を受けるとき、いつも回答に迷います。勤務医の先生は、雇われの身ですので、サラリーマンと同様に給与所得者になります。この給与所得者が行う節税対策は、例えば、下記のようなものが考えられますが、数が限られます。

①iDeCoの加入による小規模企業共済等掛金控除を受ける。

②ふるさと納税を行う。

そんな中、勤務医の先生だからこそ、受けられる可能性がある節税案として、「特定支出控除」があげられます。今回は、「特定支出控除」について、簡単にご紹介します。

1.特定支出控除の概要

特定支出控除とは、特定支出の合計額が給与所得控除の1/2を超える場合、その超過額が給与所得の金額から控除される制度をいいます。

給与所得者は、「給与所得控除」といって、法律で決められた必要経費の額があります。これは、あくまで概算額ですので、実際にかかった経費と比べて、実額の方が多いケースも存在します。その時に使うのが特定支出控除です。

2.特定支出について

勤務医の先生が使う必要経費の例として、以下のような経費が考えられます。

(1)通勤費

(2)転居費

(3)研修費

(4)資格取得費

(5)帰宅旅費

(6)勤務と関連する図書購入費

(7)職場で着用する衣服費

(8)職務に必要な交際費

3.まとめ

上記2で例示列挙した費用の合計額が、その年の「給与所得控除の額×1/2」を超えていれば、その超えた金額だけ特定支出控除を受けることができます。一方で、給与所得控除の額は、年収により変動するので、自分の年収から計算するか、お近くの税理士までご相談下さい。

医療専門部 吉村 隆宏

勤務医の先生から「何か節税対策ないかな?」とご相談を受けるとき、いつも回答に迷います。勤務医の先生は、雇われの身ですので、サラリーマンと同様に給与所得者になります。

2021.12.07

感染拡大防止継続支援補助金

医療従事者の方が受けられる「令和3年度 新型コロナウイルス感染症感染拡大防止継続支援補助金」について、厚生労働省より案内がされました。

その具体的な内容については、令和2年度にあった「感染防止対策補助金」と同様に、新型コロナウイルスの対策に使った経費を補助するものになります。

今回は、厚生労働省から発表された要件をまとめます。

1.補助の対象となる医療機関等

補助の対象となる医療機関等は、「院内等で感染拡大を防ぐための取組を行う、保

険医療機関、保険薬局、指定訪問看護事業者及び助産所」であることを要件として

います。

2.補助基準額(上限額)及び補助の対象経費

(1)補助基準額(上限額)

補助基準額(上限額)は、以下の区分ごとに、それぞれ次に定める額となり

ます。

・ 病院・有床診療所(医科・歯科) 10万円

・ 無床診療所(医科・歯科) 8万円

・ 薬局・訪問看護事業者・助産所 6万円

(2)補助の対象経費

補助の対象経費については、令和3年10月1日から 《太字》 令和3年12月31日 《太字》 までに新型コロナウイルス感染症に対応した感染拡大防止対策に要した次の経費です(従前から勤務している者及び通常の医療の提供を行う者に係る人件費は除く。)。

ex.)賃金、報酬、謝金、会議費、旅費、需用費(消耗品費、印刷製本費、材料費、

光熱水費、燃料費、修繕料、医薬材料費)、役務費(通信運搬費、手数料、保

険料)、委託料、使用料及び賃借料、備品購入費

3.申請手続

(1)申請受付期間

令和3年11月1日(予定)から令和4年1月31 日

(2)申請方法

申請は、事業に要する費用が確定(物品であれば納品が完了し、費用が確定)してから、インターネットを利用した電子申請により申請を行ってください。

電子申請は 11 月1日(予定)に以下の厚生労働省ホームページに掲載されますので、当該ホームページから電子申請を選択して申請を行ってください。

厚生労働省ホームページ

医療専門部 吉村 隆宏

医療従事者の方が受けられる「令和3年度 新型コロナウイルス感染症感染拡大防止継続支援補助金」について、厚生労働省より案内がされました。

2021.10.19

最低賃金にご注意を!

令和3年10月から最低賃金が改定されました。

今回の改定で全国平均が902円から930円となり、医院で働くパートタイムの従業員の方の時給を見直す必要があります。

また、パートタイムだけでなく、正社員についても、時給換算した結果、最低賃金を超えているかを計算しなければなりません。

1、主要地域の賃金改定について

・東京 1,013円→1,041円

・神奈川 1,012円→1,040円

・愛知 927円→955円

・大阪 964円→992円

・広島 871円→899円

・福岡 842円→870円

2、最低賃金を下回っていたらどうなる?

最低賃金を下回っていた場合、どうなるのでしょうか。

まず、最低賃金は、最低賃金法4条に「使用者は、最低賃金の適用を受ける労働者に対し、その最低賃金額以上の賃金を支払わなければならない。」と規定されています。

また、同法40条に「第四条第一項の規定に違反した者(地域別最低賃金及び船員に適用される特定最低賃金に係るものに限る。)は、五十万円以下の罰金に処する。」と規定されています。

つまり、雇用者は、50万円以下の罰金になる可能性がありますので、最低賃金の改定には要注意です。

3、人材募集の広告に注意しよう。

医院で人を雇用する場合、インターネットサイト等を媒介として、広告を行います。

その際、「時給964円~」といった金額を提示しているケースをよく見かけます。

細かい話にはなりますが、こうした金額面も新しい最低賃金に修正する必要がある点に注意です。

医療専門部 吉村 隆宏

令和3年10月から最低賃金が改定されました。今回の改定で全国平均が902円から930円となり、医院で働くパートタイムの従業員の方の時給を見直す必要があります。

2021.10.01

持分なし医療法人の交際費には注意

医療法人が交際費を払った場合、法人税の損金となるかどうか、気にされた事はありますか?

ほとんどの方が意識せずに損金になると思って、交際費を使っていると思います。

今回は、医療法人が気を付けるべき、法人税法上の交際費の取扱いをご紹介します。

1、交際費の損金不算入

まず法人税の交際費は、原則損金不算入の扱いです。ただし、資本金または出資金が1億円以下の法人は、令和3年時点で損金限度額が800万円と制限されています。つまり、交際費は800万円までは全額損金になるが、800万円を超えると損金にならないという事になります。

2、持分あり医療法人の場合

持分あり医療法人が、交際費を支払った場合、どうなるでしょう。この場合、出資金の額に注目します。

自院の出資金が1億円以下の法人の交際費は、800万円まで損金になります。

3、持分なし医療法人の場合

持分なし医療法人の特徴は、出資金が0円として取り扱われる点にあります。そしたら、持分なし医療法人は、出資金が0円だから、交際費が800万円まで損金算入されるのかというと、必ずしもそうではありません。

持分なし医療法人の税法上の出資金は、以下の算定式で計算します。

「{簿価総資産-簿価総負債(-当期利益or+当期損失)×60%}」

この計算式を当てはめた結果、1億円を超えると交際費は、原則、全額損金不算入になります。

ただし、令和3年時点では、特例で飲食費の50%が損金になる取扱いがありますので、交際費の一部が損金として認められます。

以上のように、持分なし医療法人は、年数を重ねると交際費が全額損金不算入になる可能性があります。

実務上は、役員報酬を多めに取るなどして、調整する事も可能です。

医療専門部 吉村 隆宏

医療法人が交際費を払った場合、法人税の損金となるかどうか、気にされた事はありますか?

2021.09.28

認定医療法人制度の再延長

今回は、いわゆる認定医療法人制度の再延長について、ご紹介します。まず認定医療法人制度とは、どのような制度であるか、簡単にではありますが、紹介します。

1、制度趣旨

医療法人は、非営利性の徹底・地域医療の安定性の確保が求められていましたが、持分あり医療法人は、「出資持分の払戻し」の課題があり、事業の継続性が確保できないのではないかと議論されていました。

その結果、この課題を解決すべく、平成18年に医療法改正が行われ、持分なし医療法人が誕生しました。しかし、持分あり医療法人が、持分なしに移行する際、課税が発生してしまいます。この問題を解決するため、大臣が認定した医療法人には、課税を発生させないように制度が設立されました。

2、内容

持分あり医療法人が、一定の要件を満たすと、持分なし医療法人へ、課税が発生せずに移行できます。

一定の要件は、8項目あるので、詳細は厚生労働省の「持分の定めのない医療法人への移行認定制度の概要」の8ページをご覧ください。

3、期待される効果

持分あり医療法人が抱えていた「出資持分の払戻し」の課題が解決できます。

4、提出期限

令和2年9月30日まで→令和5年9月30日まで延長

この制度は、上記4に記載しているように、令和2年9月30日までに計画等の提出が必要でしたが、令和3年2月2日に国会提出の「良質かつ適切な医療を効率的に提供する体制の確保を推進するための医療法等改正の趣旨の一部を改正する法律案」にて、令和5年9月30日まで延長が決まりました。

法律の期限が令和2年9月に切れたため、認定医療法人への移行の検討を止めていた医療法人は、再度、検討することが出来るようになりました。

この制度は、非常に複雑ですので、実施される際は、ぜひ医療専門部にご相談下さい。

医療専門部 吉村 隆宏

今回は、いわゆる認定医療法人制度の再延長について、ご紹介します。 まず認定医療法人制度とは、どのような制度であるか、簡単にではありますが、紹介します。

2021.08.06

医療機関においてキャッシュ・フローが悪くなる要因と改善策

医療機関において、一般的にキャッシュ・フローが悪くなる要因は次のものが挙げられます。

【悪化要因】

①医業未収金の増加

②医薬品等の棚卸資産の増加

③医療機器等の購入

④無理な借入金返済ペース

【改善策】

①医業未収金

特に窓口未収金の増加を防ぐ方法としては、保険証の確認、医療費の事前説明、クレジットカードや電子マネーによる支払い方式の導入が挙げられます。

金融機関等の診療報酬債権ファクタリングサービス(未収金の売却による早期資金化)の利用も挙げられますが、一長一短あります。一時的な資金繰りの解消は望めますが、手数料が1%前後かかります。長期的な目線で考えた場合、逆に資金繰りが悪化する要因にもなります。

②棚卸資産

院内処方をされている場合は院外処方へ切り替えます。現在は薬価差による利益が少なく、院内処方による収益改善は難しいです。また、院外処方化によって、薬品の購入に係る事務負担等も省くことができます。

しかし、患者負担は増えるため、医院の方針によって判断する必要があります。

③医療機器等

リースや割賦払いを検討します。支払期間を分割することで資金が安定します。

しかし、リースによる場合はリース会社が所有権を持つため、リース期間終了後であってもリース料を支払い続けなければなりません。

④借入金の返済

現実的な返済ペースを考慮し、固定資産の耐用年数に応じた借入計画をたてます。

事業再生を目指す場合は、リスケジュールを銀行と交渉します。

医療専門部 大阪支店 山下裕太

医療機関において、一般的にキャッシュ・フローが悪くなる要因は次のものが挙げられます。

2021.08.02

MS法人運営のメリット・デメリット

昨今、医療を受ける高齢者人口が増加する一方で、医療従事者の減少が問題となっています。

今後、医療従事者1人ひとりの負担はますます増えていくことでしょう。

医療従事者に長く働いてもらうためには柔軟に働ける環境づくりが必要です。そして何よりも、病院に魅力のある安定した医療体制が確立されていなければなりません。

このような状況下において、MS(メディカルサービス)法人の活用が今後より重要になると考えられます。

厚生労働省の報告によればMS法人の活用として多い業態は以下の3つです。

①売店、食堂

②不動産の賃貸

③訪問介護・訪問入浴介護

この他にも、医薬品・医療機器の販売、医療・経理事務、医業経営コンサルティング、広報・出版、院内清掃など、その活用事例は多岐に渡ります。

それでは、これらMS法人を設立するメリット・デメリットには何があるのでしょうか。今一度、確認していきましょう。

まずメリットとして挙げられるのは、主に以下の4つです。

①医療法人で行えない事業を運営できる

医療法人は、病院等の業務に支障がない限り、定款又は寄付行為に定めるところにより附帯事業を実施することができるとされていますが、その範囲は非常に限定的です。

患者や職員が使いやすい施設にするためには多面的なサポートが求められ、そのためにMS法人の活用が欠かせないのです。

②経営の分離

例えば介護事業をMS法人に移転させるなど、業務の一部をMS法人に移転させることで業務負担を軽減させ、経営・労働環境(就業規則など)を病院と分けることができます。

③法人税軽減税率・交際費損金算入限度額の増加

出資金の額が1億円以下の医療法人においては、所得(利益)や交際費支出について一定額まで税負担が軽減される措置があります。この制度は法人ごとに適用されますので、MS法人に業務の一部を移転すれば、この枠も自ずと増えることになります。

④消費税負担の軽減

消費税は課税売上高が1,000万円以下であれば納税義務は生じません。例えばこの状況において病院がMS法人に院内清掃料を支払った場合、病院側ではその消費税相当額が控除でき、MS法人側では消費税の納税義務が発生しないこととなり、消費税の税負担軽減につながります。

しかし、令和5年から開始されるインボイス制度で、この病院側で控除できる消費税の取扱いが変わりますので、消費税はこの点を踏まえて判断しなければなりません。

そしてデメリットとして挙げられるのは、主に以下の2つです。

①運営コストの増加

法人を別途運営するということは、登記や社会保険、税務申告等の手続きなども別途行うことになるため、その分の運営コストが増加します。

②主務官庁への取引内容の報告

平成29年4月以降、一定のMS法人との取引はその内容を主務官庁に報告しなければなりません。報告により適切でない取引が判明した場合は、その契約内容の改善が求められます。

以上がMS法人運営のメリット・デメリットの概要です。

MS法人の設立・運営を考えられておられましたら、ぜひ弊所医療専門部までご相談ください。

医療専門部 大元 誠児

昨今、医療を受ける高齢者人口が増加する一方で、医療従事者の減少が問題となっています。

2021.04.08

同一労働・同一賃金の実務対応

みなさん、こんにちは。

ゆびすい労務センターの上田と申します。

今回は、同一労働・同一賃金の実務対応として定期健康診断についてお伝えします。

同一労働・同一賃金は、基本給や賞与など、簡単に判断できない要素が多いですが、通勤手当など、正規にはあるが非正規にはないとした場合、明確にNGとされるものもあります。

その一つに定期健康診断があります。

もちろん週の労働時間が30時間未満で、法律上の義務がないために受診させないのは構いませんが、問題は非正規でも義務がある場合です。

非正規でも対象者には受診してもらっているので問題ないと思われがちですが、ポイントは受診している時間の給与です。

多くの事業所では、正規の方は勤務時間内の受診であるにもかかわらず、非正規の方の受診を勤務時間扱いしていないところに問題があります。

すなわち、定期健康診断の受診時間が、「正規=給与有り」、「非正規=給与無し」となっており、同一労働・同一賃金の観点からは明確なNGになってしまいます。

2021年4月から、すべての事業所が同一労働・同一賃金の対象になっておりますでご注意ください。

医療専門部 社会保険労務士 上田 浩志

今回は、同一労働・同一賃金の実務対応として定期健康診断についてお伝えします。

2021.02.05

定期的な変更登記手続をお忘れなく

医療法人における定期的な登記申請事項としては以下のものがあります。

◎役員変更登記 -役員任期毎に必要-

医療法人の役員(理事、監事)の任期は就任日から2年以内です(医療法第46条の5第9項)。

※会社等の役員の任期とは異なり、就任してから2年以内に終了する事業年度の定時総会の終結時までではなく、就任してから2年以内です。

Ex:定款で役員任期を2年間と定めている医療法人において、令和3年2月1日に理事に就任した場合→令和5年1月31日に任期満了

役員のうち、理事長については登記事項となっているため、理事長が変更した場合にはその旨の登記を申請する必要があります。なお、同じ人が理事長に就任(重任といいます)する場合でも、重任の登記が必要になりますのでご注意ください。

理事長が就任または重任した日から2週間以内に登記申請することが必要です。

◎資産の総額の変更登記 -毎年必要-

医療法人の資産の総額(資産の部の合計-負債の部の合計)は登記事項となっています(組合等登記令f第2条第2項第6号、別表)ので、毎年財産目録(理事長または監事が記名押印したもの)を添付して登記申請する必要があります。

なお、資産がマイナスの場合には、債務超過額も登記されます。

この資産の総額については、毎事業年度末日から3か月以内に登記申請する必要があります(組合等登記令第3条第3項)。

これらの変更登記手続を怠った場合には、20万円以下の過料が科せられる可能性があります(医療法第93条第1号)のでお気をつけください。

ゆびすい登記センターでは、医療法人の各種登記申請手続を行っております。

登記懈怠にならないように、上記の様な変更登記手続が必要な際にも定期的にお声がけさせて頂いております。

お気軽にご相談下さい。

堂馬 理恵子

医療法人における定期的な登記申請事項について

2021.01.22

マイナンバーカードが健康保険証として使用可能に

マイナンバーカードを健康保険証として利用できるサービスが2021年3月から開始予定です。サービス開始後は健康保険証を持ち歩かなくても、マイナンバーカード一つで、医療機関・薬局の利用ができるようになります。

従来の健康保険証であれば転職や就職、引越しの都度に保険証の切替が必要でしたが、マイナンバーカード導入後は切替の手間もかからず、住所等変更後、新しい保険証発効前であっても、健康保険証付きマイナンバーを利用することで、医療診療を自己負担のみで受診することができます。

マイナンバーカードを健康保険証として利用できる医療機関や薬局は、厚生労働省・社会保険診療報酬支払機関のホームページに公開予定です。一方、導入した医療機関等ではポスターを掲示することで患者さんに通知する予定となっています。

導入した医療機関・薬局では、受付方法も変わります。現在は窓口での対人受付を行っている医療機関が多いですが、今後は顔認証付きカードリーダーを利用することにより受付が自動化されます。顔認証付きカードリーダーでの受付方法は、マイナンバーカードの裏面にあるICチップから顔認証データと窓口で撮影した本人の顔写真を照合して本人確認を行うか、暗証番号を入力することで本人確認を行い受け付けを行いますので、スムーズな受付が期待できます。

サービスの受付は既に開始されており、パソコンや携帯からマイナポータルにログインし、健康保険証利用の申し込みをすることで利用できます。さらに2021年10月からは、マイナポータルから薬剤情報・医療費情報の閲覧が可能になり、2021年の所得税の確定申告からはマイナポータルを通じて医療費控除を自動入力することができる予定です。今後もマイナンバーカードの活用が広がっていきそうですね。

高瀬公子

マイナンバーカードを健康保険証として利用できるサービスが2021年3月から開始予定です。サービス開始後は健康保険証を持ち歩かなくても、マイナンバーカード一つで、医療機関・薬局の利用ができるようになります。

2020.12.03

医療機関でも使える優遇税制

資産取得の際に適用できる特別償却又は税額控除を認める制度のうち、医療法人でも適用できる制度について、どのような資産を購入した場合に適用できるかに重点を置いてお伝えいたします。

◆特別償却・税額控除(要件有)が選択可能な制度

1.中小企業投資促進税制

<メリット>

取得価額×30%の特別償却or取得価額×7%の税額控除(出資持分のある医療法人の場合、出資金額3,000万円以下に限る)

<対象資産の要件> 取得価額70万円以上のソフトウェア

2.中小企業経営強化税制

<メリット>

取得資産の即時償却or取得価額×10%の税額控除(出資持分のある医療法人の場合、出資金額3,000万円超1億円以下であれば7%)

<対象資産の要件>

①取得価額70万円以上のソフトウェア

②取得前に工業会証明書の取得(A類型資産)または投資計画に関する経済産業局に応じた確認(B類型)をした資産

③経営力向上計画の作成をした資産

※2020年5月に制度が拡充され、新たにデジタル化設備(C類型)も対象になりました。こちらは、事前に経済産業局による「デジタル化設備に関する確認書」の取得が必要となります。

◆特別償却が認められている制度

1.医療用機器等の特別償却制度

<メリット> 取得価額×12%の特別償却

<対象資産の要件>

①直接医療の用に供される機械・装置・器具備品

②一台の取得価額が500万円以上

③高度な医療の提供に資するものとして厚生労働大臣が指定するものまたは、高度管理医療機器等または一般医療機器として厚生労働大臣が指定したもの

2.勤務時間短縮用設備の特別償却制度

<メリット> 取得価額×15%の特別償却

<対象資産の要件>

①器具備品及び取得価額30万円以上のソフトウェア

②医療勤務環境改善センターの助言を受け作成し、都道府県による確認を受けた医師等勤務時間短縮計画に基づき取得した資産

上記の制度はいずれも医療機関が利用する場合は、対象資産の範囲が狭かったり対象資産の金額が高額であったりと必ずしも利用しやすい制度とは言えません。

だからこそ要件に当てはまる場合は積極的に利用するべきです。

中には事前の準備が必要な制度もあるので、資産を購入する場合は検討時にぜひご相談ください。

医療専門部 大阪OF 税理士 高瀬公子

資産取得の際に適用できる特別償却又は税額控除を認める制度のうち、医療法人でも適用できる制度について、どのような資産を購入した場合に適用できるかに重点を置いてお伝えいたします。

2020.11.19

新型コロナウイルスと医療費控除

年明け後の確定申告に向けて、国税庁より新型コロナウイルス感染症に関連する医療や予防行為について、医療費控除の対象の可否についてFAQが公表されました。

医療費控除については、患者からの問合せへの対応があったり、ホームページへ自院の医療行為等が医療費控除に該当するかどうかを記載することがあると思います。

その場合には、信頼を損なわないための適切な回答、記載が必要となりますので注意してください。

1、マスク購入費用

感染予防となるものであるため、医療費控除の対象外

2、PCR検査費用

医師の診断によりPCR検査を受けた場合は、医療費控除の対象

ただし、医療費控除の対象となる金額は、自己負担部分に限られるため、公費負担により行われる金額については、対象外。

なお、自己の判断によりPCR検査を受けた場合は、医療費控除の対象外となります。これは、そもそも、医療費控除の対象となる医療費が、「医師等による診療や治療のために支払った費用」が対象の1つであるためです。

ややこしいところでは、自己判断でPCR検査を受けた結果、「陽性」であることが判明し、引き続き治療を行った場合は、その検査費用は医療費控除の対象となります。

3、オンライン診療に係る諸費用

①オンライン診療料 医療費控除の対象

②オンラインシステム利用料 医療費控除の対象

③処方された医薬品の購入費用 医療費控除の対象

④処方された医薬品の配送料 医療費控除の対象「外」

土屋 英則

年明け後の確定申告に向けて、国税庁より新型コロナウイルス感染症に関連する医療や予防行為について、医療費控除の対象の可否についてFAQが公表されました。

2020.10.19

インフルエンザ予防接種の無償実施!気を付けるポイントは?

大阪府において、高齢者向けにインフルエンザ予防接種の無償実施が始まっています。

(他の一部自治体においても始まっています)

吉村知事が9月9日の定例会見で挙げたこの制度の目的は2つ。

①新型コロナウイルス感染症とインフルエンザの併発による高齢者の重症化を防ぐこと

②両感染症患者の増加に伴う医療提供体制のひっ迫を防ぐこと

▽対象者は?

・65歳以上の方

・60歳~64歳で身体障害者手帳1級(心臓・腎臓・呼吸器・免疫不全に限る)の方

※予防接種は任意です。

▽実施期間は?

10月上旬~令和3年1月31日(日)

この制度により、重症化リスクの高い高齢者へのワクチン接種は所得制限もなく全額無償化。無償実施の利用のしやすさと、コロナ禍における危機意識が高まりが相まって、現在インフルエンザの予防接種を受けられる高齢者の方が急増しています。

市と委託契約を結んだ医療機関においては、無償実施による予防接種代金が各市から入金されます。ここで注意したいのが、予防接種が消費税法上の課税取引であるということ。

医療機関特有の課税取引は、予防接種の他にも自由診療、健康診断、診断書発行料などがあります。医療機関によっては、この制度の影響により、これら課税取引となる収入が年間1,000万円を超え、2年後に消費税の課税事業者に該当する、ということも考えられますので、収入金額には目を配っていきたいですね。

上記消費税の取扱い等でご不明点がございましたら、ぜひ弊所の医療専門部にご相談ください。

医療専門部 大元 誠児

大阪府において、高齢者向けにインフルエンザ予防接種の無償実施が始まっています。(他の一部自治体においても始まっています)

2020.10.08

医療機関における窓口未収金の発生防止ポイント

1.はじめに

窓口未収金発生の要因は、所持金不足や意図的な不払い、保険資格喪失後の受診や会計時の誤計算など、様々な理由があります。一方で発生した窓口未収金を回収するには、多大な労力を要するだけでなく、回収自体が困難なケースも少なくありません。

つまり、未収金対策は回収率の向上よりも発生防止策の方が重要です。今回は、具体的にどのような方法が効果的であるか、ポイントを3つご説明したいと思います。

2.防止策のポイント

(1)保険証の確認

医療保険の受給資格の有無を確認するために、患者に保険証の提示を求めることは最も基本的であり、かつ重要な予防策です。

初診時や定期通院患者の保険証の確認は、いずれの医療機関においても取り組まれている対応だと思われます。しかし、患者が保険証の持参を忘れるなど結果的に確認を怠ってしまうケースも珍しくありません。

こうした状況を含め、一定期間保険証の確認ができない場合は、医療費の全額をいったん支払っていただくことも検討する必要があります。

【具体例(保険証の取り扱いに関する院内ルール)】

①毎月初診時に保険証の提示を求め、コピー※をとって保管

※個人情報に該当するため、患者から適切な同意を得ておくことが必要

②連続して3ヶ月以上保険証の確認できない患者には、いったん医療費全額の支払いを求める

③②の際、請求総額に満たなくても最低5千円~1万円は預かる

④保険証を確認後、保険給付分を払い戻す

(2)医療費の事前説明

患者は、医療サービスの提供を受けた後で医療費の総額を知らされることが多いため、診療内容に納得がいかず支払いを拒否するケースがあります。また、不用意に概算を伝えることも支払い時のトラブルを招く可能性があるため、慎重になる必要があります。

そこで、患者負担金が特に高額となる検査項目別や手術別に一覧表を作成し、事前に患者へ説明することが有効です。また、高額療養費制度を利用するなど、多額の医療費であっても支払い方法を医療機関と患者双方で模索し、未収金発生の予防に努めることが重要です。

(3)クレジットカード、電子マネー等による支払い方式の導入

■患者側のメリット

・現金の持ち合わせがなくても受診できる

・ポイントが貯まる

■医療機関側のメリット

・窓口未収金の発生を抑える

・会計待ち時間の短縮、業務効率化

・他の医療機関との差別化

一方で、医療機関のデメリットとしては利用に際して手数料が掛かることです。手数料を3%とし保険の窓口負担を3割とした場合、実際は売上全体の0.9%の負担になります。

3.最後に

窓口未収金の発生要因には、未然に防ぐことができるものだけではありません。しかし、少額の未収金であっても、積み重なると経営面へ影響してきます。地域性や規模に応じて対応方法も異なると思いますが、お困りの際はお気軽にご相談ください。

医療専門部 大阪OF 山下裕太

窓口未収金発生の要因は、所持金不足や意図的な不払い、保険資格喪失後の受診や会計時の誤計算など、様々な理由があります。一方で発生した窓口未収金を回収するには、多大な労力を要するだけでなく、回収自体が困難なケースも少なくありません。

2020.09.18

MS法人で居住用マンションを建てても消費税が還付されない!?

ゆびすいの医療専門部では、毎月、事例研究をしていますが、そのなかでも議題によくあがるのはMS法人の活用方法です。

MS法人は、昔に比べると消費税が増税されたことに伴って、メリットがなくなりつつあります。そんな中、追い打ちをかけるように令和2年度の税制改正がありました。それは、「居住用賃貸建物の取得等に係る消費税の仕入税額控除の見直し」です。

1、なぜ見直しされたのか?

改正前は、いわゆる「金・地金による消費税還付スキーム」が横行していました。

このスキームは、一括比例配分方式で計算している法人が金・地金の売買を繰り返すことで還付を受けようとする課税期間の課税売上割合を高くした結果、仕入税額控除の金額を増やし、還付額を増加させていました。実際、金・地金の売買は、本来業務の不動産賃貸業とは関係がなく、課税売上割合の数字の操作のためだけに取引されるという不自然さがありました。このスキームにストップをかけたのが令和2年度税制改正です。

2、改正内容

(1)内容

①高額特定資産(取得価額が1,000万円以上)に該当する居住用賃貸建物に係る課税仕入れについては、仕入税額控除ができなくなります。

②課税仕入れの日の属する課税期間の初日以後3年を経過する日の属する課税期間までの間に住宅の貸付以外の用途に変更した場合または譲渡した場合には、一定の金額を、変更または譲渡した日の属する課税期間の仕入税額控除に加算します。

③ただし、住宅の貸付の用に供しないことが明らかな部分(店舗用や事務所用)については、仕入税額控除が認められます。

(2)施行開始時期

令和2年10月1日以後に居住用賃貸建物の課税仕入れを行ったときから適用されます。ただし、令和2年3月31日以前に契約が締結され、引き渡しの日が同年10月1日以後である場合は適用されません。

3、MS法人の活用方法

以上をもって、令和2年10月1日以後に居住用マンションの課税仕入れを行ったとしても、住宅の貸付部分は仕入税額控除が行えなくなりました。ただし、居住以外の用途(店舗や事務所用)として貸付ける部分は仕入税額控除ができます。今後のMS法人の活用方法としては、マンションではなく、店舗が入るような賃貸建物を建設する不動産投資が増えていくことが予想されます。

医療専門部

堺OF 吉村 隆宏

ゆびすいの医療専門部では、毎月、事例研究をしていますが、そのなかでも議題によくあがるのはMS法人の活用方法です。MS法人は、昔に比べると消費税が増税されたことに伴って、メリットがなくなりつつあります。

2020.09.11

クリニックの売上アップについて

この記事は「最近患者数が減っており収入が落ち込んできた」「なんとかしたいけど何から始めたらよいかわからない」と思ってらっしゃる先生に、悩みに対する解決へのヒントになればと思い書きました。

前提として一人医師を想定した売上アップについて考えたいと思います。

まずクリニックの売上要素は何でしょうか?

患者数×診療単価×再来院頻度×診療日数 これがクリニックの売上要素になります。

例:40名×5,000円×1ヶ月に一回×月20日=4,000,000円売上となります。

仮に診療日数以外の3要素をそれぞれ1.1倍、1.2倍にするとどうなるでしょうか?

・1.1倍 → 44名×5,500円×1.1回×20日=5,324,000円 33%の売上げアップ

・1.2倍 → 48名×6,000円×1.2回×20日=6,912,000円 72%の売上アップ

となります。

各要素について、どういった方法で増やせるのかを考えていきたいと思います。

患者数を増やすには?

①広告を打つ

新規の方には、必ず何がきっかけで来院されたのか、確認が必要です。

そうしないと広告を打った場合の効果が測定できません。

・Googleマイビジネスで、医院の情報+医院のHPリンクなどで情報を充実させる

・HPを充実させる、看板広告など

②患者様に優しい仕組みを作る

・オンライン予約システムの導入

・予約時間が表示され、待ち時間がわかる状態にする

・自動精算機による精算

③患者様に直接聞く(特に最近来られなくなったお客様に、なぜ来なくなったのか)

④院長やスタッフがブログなどで情報発信を行う。

(開業の経緯、スタッフの思い、スタッフの紹介や、患者様からよく聞かれること、先生の趣味など)

診療単価を上げるには?

①処置、検査、加算が算定適切に出来ているかの確認を行う。

②請求漏れが発生していることが多いので、漏れがないかの確認を行う。

再来院頻度を増やすには?

①患者様との信頼を構築する。

②再受診の目安をしっかり伝える → その後、再受診がない場合は電話する。

色々お伝えしましたが、そもそも大前提としてクリニックを経営する上で一番重要なことは何でしょうか?

私は「親切丁寧であること」が一番重要だと思っています。

親切丁寧であることを基軸に、どうすればより親切丁寧にできるか、どうすれば親切丁寧だったと思ってもらえるかを、考えて行動していければ、自ずと解決するかと思います。

親切丁寧であるということはどういうことなのかを考える際に、一つのヒントとして、あえて親切丁寧でないクリニックを考えてみてから、その逆を考えてみても良いかもしれません。

お悩みの先生がいましたら、ぜひ医療専門部までご連絡ください。

医療専門部

この記事は「最近患者数が減っており収入が落ち込んできた」「なんとかしたいけど何から始めたらよいかわからない」と思ってらっしゃる先生に、悩みに対する解決へのヒントになればと思い書きました。

2018.08.09

平成30年8月から70歳以上の高額療養費の上限額が変わります

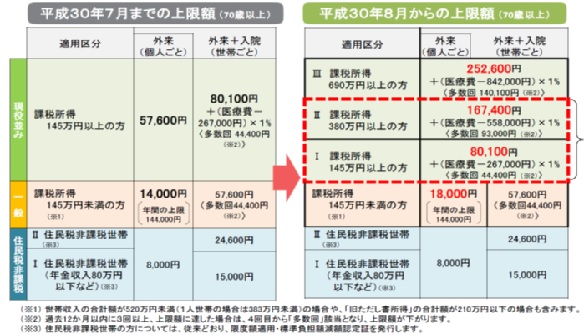

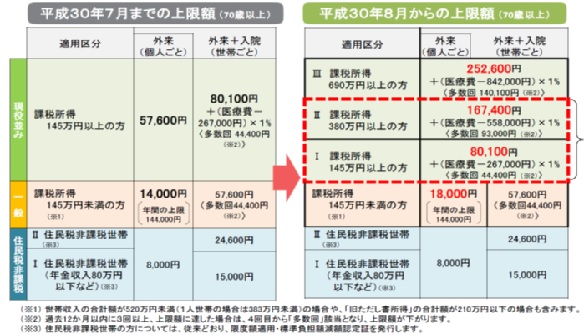

この8月(2018年)8月より、所得の高い高齢者において下記の引き上げが行われます。

*医療保険の高額療養費自己負担限度額

*介護保険の自己負担割合

その中でも、高額療養費については、70歳以上の高齢者における自己負担額上限額が、2017年8月に1段階引き上げられ、今年8月にもう1段階引き上げられることになりました。今回は、現役並み所得区分を細分化した上で限度額を引き上げ、一般区分についても外来上限額を引き上げました。

表で赤く囲っている区分の方については、「限度額適用認定証」を窓口へ提出することで、自己負担限度額までの支払いとなります。提出しなくても後から払い戻されますが、一時的な支払いを避けたい方は交付申請を検討してみてはいかがでしょうか。

税理士・医業経営コンサルタント 矢部恭章

この8月(2018年)8月より、所得の高い高齢者において下記の引き上げが行われます。*医療保険の高額療養費自己負担限度額*介護保険の自己負担割合

2018.07.25

医療法人の決算届

医療法人の平成29年4月2日以後に開始する事業年度の決算届では、提出書類が異なるので注意が必要です。

【提出書類】

・決算届鑑文(表紙)

・事業報告書

・財産目録

・貸借対照表

・損益計算書

・関係事業者との取引の状況に関する報告書

・監事監査報告書

となっており、「関係事業者との取引の状況に関する報告書」が追加となっています。

医療法人は、毎会計年度終了後3か月以内に決算書の届出が義務となっており、違反した場合は、過料に処分されることがあります。提出書類・様式も変更されているので余裕をもって作成することが望ましいです。

また、理事会・社員総会で承認された決算関係書類は、その後、次のように外部へ情報公開されることになります。

1、事業報告書等及び監事監査報告書は、医療法人の事務所に備えて置き、社員、評議員又は債権者から請求があれば、正当な理由がある場合を除いて閲覧に供しなければなりません。(医療法第51条の4)

2、都道府県へ提出された事業報告書等、監事監査報告書及び定款(寄附行為)は、希望者に対し、都道府県において閲覧に供されます。(医療法第52条第2項)

備え置き閲覧に供する決算関係書類、都道府県へ提出する決算届に不安がありましたら、お気軽にゆびすいの医療介護専門チームにご相談ください。

税理士 土屋 英則

医療法人の平成29年4月2日以後に開始する事業年度の決算届では、提出書類が異なるので注意が必要です。

2018.01.30

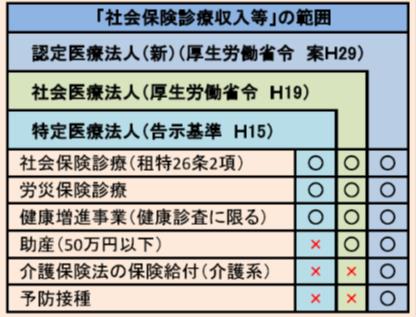

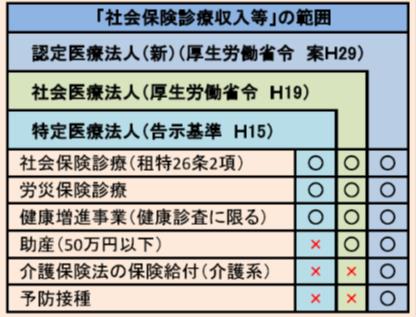

社会医療法人・特定医療法人の認定要件の見直し

昨年12月14日に平成30年度税制改正大綱が発表されました。

このうち医療法人に関係の深いところとして、「社会医療法人・特定医療法人の認定要件の見直し」があります。

公益性の高い「社会医療法人」「特定医療法人」「認定医療法人」では、◆全収入金額に占める社会保険診療報酬等に係る収入金額が100分の80を超えること◆という要件が課せられています。

ただし、この「社会保険診療報酬等」の考えが、各法人形態で異なっていました。

【改正前の社会保険診療報酬等の範囲 (平成30年度 主な税制改正要望の概要より抜粋)】

今回の改正で、各法人形態の社会保険診療報酬等の範囲が「認定医療法人」の考え方に統一化されます。とくに介護保険法の保険給付による収入が含まれず、範囲の狭かった「社会医療法人」「特定医療法人」においては、要件が緩和された形となります。

利用者に対する切れ目のない医療・介護の提供体制に税制面も追いついた改正だと考えられます。

税理士 土屋 英則

昨年12月14日に平成30年度税制改正大綱が発表されました。このうち医療法人に関係の深いところとして、「社会医療法人・特定医療法人の認定要件の見直し」があります。

2017.08.01

出資持ち分評価の改正

平成29年度税制改正により、取引相場のない株式(出資)の評価方法が見直されました。

経過措置医療法人で主に影響を受ける点は、次の3項目となります。

①類似業種の上場会社の株価の選択については、課税時期の属する月以前2年間平均が加えられます。

②類似業種の利益金額及び簿価純資産の比重は、1:1とします。

③規模区分(大会社、中会社、小会社)を判定する際の純資産価額、従業員数、取引金額の金額等を見直しました。

特に影響が大きい項目は②の比重割合の改正です。

そもそも、経過措置医療法人の出資金計算上の類似業種比準価額は、上場会社の株価(その他の産業)に、上場会社の「利益」と「純資産価額」を評価対象医療法人のそれと比較して算出した比準割合を乗じ、さらに法人規模に応じた係数を乗じて算定します。

この比準割合は、(利益要素×3+純資産要素)÷4 で算出していました。

これが改正により、(利益要素+純資産要素)÷2とし、、それぞれの要素を均等にしました。

改正後は、利益水準が高い医療法人の評価額は低くなりますが、利益水準が低いが純資産は潤沢な医療法人の評価額は逆に高くなってしまいます。

そのため、法人の状況次第で出資金に対する相続税・贈与税の負担に大きな影響があります。

6月に平成29年分の類似業種の株価表が公表されたので、改正による影響を計算してみるとともに、これを機会に「医業継続に係る相続税、贈与税の納税猶予」を検討してみてはいかがでしょうか?

(税理士・医業経営コンサルタント 土屋英則)

平成29年度税制改正により、取引相場のない株式(出資)の評価方法が見直されました。経過措置医療法人で主に影響を受ける点は、次の3項目となります。

2017.03.15

認定医療法人制度の延長と改正

平成29年度税制改正大綱に、「医業継続に係る相続税、贈与税の納税猶予の延長」が掲げられました。

いわゆる認定医療法人制度の延長です。

この法律は、平成26年10月1日から平成29年9月30日までの間の時限措置でしたが、平成28年9月30日までの2年間で、わずか61件しか認定されていません。

みなし贈与税が非課税になるためのハードルが高かったため、認定数が伸びなかったものと考えられます。

今回は、それを受けて制度自体の延長と要件緩和が掲げられています。

このため、法案が通った場合は、持分なし医療法人への移行策として非常に有用なものとなるでしょう。

弊社でも引き続き研究し、対応して参りますので、お気軽に相談していただければと思います。

<主な変更点>

・認定期間の3年延長

・理事6人、監事2人以上で、親族は1/3以下にしなければならない→撤廃

・医療機関名が地域医療計画へ記載されていること→撤廃

・運営の適正性要件(法人関係者に利益供与しないこと、役員報酬について不当に高額にならないこと、社会保険診療に係る収入が全体の80%以上など)を、

認定後6年間要件を維持していることを確認する

税理士・医業経営コンサルタント 矢部恭章

平成29年度税制改正大綱に、「医業継続に係る相続税、贈与税の納税猶予の延長」が掲げられました。いわゆる認定医療法人制度の延長です。

2016.12.06

厚生労働省の税制改正要望(医療)

平成29年度税制改正が12月に公表されます。

厚生労働省が医業税務関係の改正要望で上げているものとして、

⑴(検討)医療に係る消費税の課税のあり方の検討

⑵(検討)医療機関の設備投資に関する特例の創設

⑶(延長)高額な医療用機器に特別償却制度の延長

⑷(延長)医業継続に係る相続税、贈与税の納税猶予の延長等

⑸(新規)地域に必要な医療を担う医療機関の事業継続に関する税制の創設

⑹かかりつけ医機能及び在宅医療の推進に係る診療所の税制措置の創設

があげられます。

⑴の消費税の損税問題への対応や、⑷の医療法人の出資持ち分問題は医業経営者にとって大きく影響があり関心の高いものです。

また、持ち分放棄の大きな支障となっている医療法人への贈与税課税も非課税とする要望内容となっています。

これから発表される税制改正大綱にどこまで反映されるか注目です。

税理士・認定医業経営コンサルタント 土屋英則

平成29年度税制改正が12月に公表されます。厚生労働省が医業税務関係の改正要望で上げているものとして、次の6つがあります。

2016.09.07

医療法人会計基準

平成28年4月20日に、厚生労働省より、「医療法人会計基準」の取扱いが公表され、「医療法人会計基準」の適用が義務付けられることになりました。

中規模以上の医療法人が対象となりますが、具体的には次の法人です。

①一般の医療法人のうち、負債額50億円以上または収益額70億円以上

②社会医療法人のうち、負債額20億円以上または収益額10億円以上

③社会医療法人債発行法人である社会医療法人

医療法人会計基準は、平成29年4月2日から施行され、同日以後に開始する会計年度から適用されます。

3月末決算の場合は、平成31年3月期から強制適用となり、

4月末決算の場合は、平成30年4月期から強制適用となります。

さらに、上記①~③に該当する医療法人については、

公認会計士による外部監査も義務付けられることになりました。計算書類の公告(官報、日刊新聞紙またはホームページでの公開)も必要です。

これまでは、医療法人全体の数値が行政への報告対象となっているものの、

医療法人全体を対象とする会計基準は存在していませんでした。

そのため、「病院会計準則」「介護老人保健施設会計・経理準則」「企業会計基準」により会計処理を行ってきましたが、3月末決算法人であっても、平成30年4月から「医療法人会計基準」により、会計処理を行う必要がありますので、早期の準備が必要です。

導入にあたって不安なときは、お気軽にゆびすいの医療介護専門チームにご相談ください。

税理士・医業経営コンサルタント 高田祐一郎

平成28年4月20日に、厚生労働省より、「医療法人会計基準」の取扱いが公表され、「医療法人会計基準」の適用が義務付けられることになりました。中規模以上の医療法人が対象となりますが、具体的には次の法人です。

2016.07.25

社会医療法人の認定状況

平成28年7月1日現在の社会医療法人の認定状況が厚生労働省より発表されました。

同日における社会医療法人の数は268件と、直近で発表された3月31日時点より6件増加しておりました。

社会医療法人制度は、平成19年4月よりスタートし、法人数は年々増加しています。

この制度は、要件を満たした医療法人が、都道府県知事に申請し、調査の結果、認定が下りた場合に社会医療法人となることができます。

社会医療法人は、公益性の高さから、厳しい基準が設けられていますが、それをクリアーできると様々なメリットを受けることができます。

【メリット】

・医療保健業は、法人税が非課税

・救急医療等確保事業にかかる固定資産税、不動産取得税が非課税

・収益事業の実施が可能

・社会医療法人として登記されることによる公益的なイメージ

・出資持ち分の放棄に伴う、経営の永続性の確保

・出資持ち分の放棄に伴う、相続税の節税

【デメリット】

・認定取り消し時の法人税の累積課税

・同族経営の排除

・出資持ち分の放棄により、解散時の分配がなくなる

国としては、医業の永続性確保の観点から出資持ち分放棄を促すため、平成26年10月より認定医療法人制度を創設しました。認定医療法人制度は、出資持ち分に対する相続税や贈与税の課税を猶予し、のちに出資持ち分を放棄した場合に猶予税額を免除する制度です。

医療法人出資者の相続税や贈与税の課税を検討することを機に、出資持ち分の放棄を検討される方も多いかと思います。

出資持ち分の放棄を進めるにあたって、社会医療法人への移行も検討に入れてはいかがでしょうか?

税理士・医業経営コンサルタント 土屋 英則

平成28年7月1日現在の社会医療法人の認定状況が厚生労働省より発表されました。

2016.06.10

介護療養病床の行方

介護療養病床と25対1医療療養病床(正確には看護配置4対1を満たさない医療療養)は2017年度末(2018年3月)で設置根拠となる経過措置が切れます。

このため、20対1医療療養や介護老人保健施設への転換が期待されていますが、思うように進んでいません。そこで厚労省は、介護療養などの実態や求められる機能に着目した「新たな移行先」を模索しています。

新たな移行策については、「療養病床の在り方等に関する検討会」が今年(2016年)1月に次の3類型を提案しています。

【案1-1】医療の必要性が「比較的」高く、容体が急変するリスクのある高齢者が入所する「医療内包型の医療提供施設」

【案1-2】医療の必要性は多様だが、容体が比較的安定した高齢者が入所する「医療内包型の医療提供施設」

【案2】医療の必要性は多様だが、容体が比較的安定した高齢者が入所する「医療外付け型」(病院・診療所と居住スペースの併設型)

制度設計論議は、社会保障審議会の「療養病床の在り方等に関する特別部会」で行われています。2016年末に結論を出すことになってはいますが、検討時間は限られています。

当初は2011年度末に廃止する予定でしたが、介護療養から他施設への転換が十分に進んでいないとして、2017年度末に延長されていたものでした。

再延長もあるかもしれません。今後の動向に注目です。

矢部 恭章

介護療養病床と25対1医療療養病床(正確には看護配置4対1を満たさない医療療養)は2017年度末(2018年3月)で設置根拠となる経過措置が切れます。

2016.06.08

医療法人の外部監査義務化

第7次医療法改正では、

①地域医療連携推進法人制度の創設

②医療法人制度の見直し

・経営の透明性の確保(外部監査の導入など)

・ガバナンスの強化

・医療法人の分割制度の創設

・社会医療法人の認定に関する見直し

が主な内容となっています。

詳細は、平成28年5月19日に厚生労働省医政局医療経営支援課より「医療法の一部を改正する法律について」で公表されました。

改正のうち、外部監査については「負債50億円以上又は収益70億円以上の医療法人、負債20億円以上又は収益10億円以上の社会医療法人は、医療法人会計基準に従い、貸借対照表及び損益計算書を作成し、公認会計士等による監査、公告を実施しなければならない」となりました。

医療法人会計基準の導入や会計監査対応など、今まで以上に医療法人の経営管理業務が複雑になることが想定されます。

施行日は、平成29年4月2日と1年を切ってしまっています。

会計基準の導入、監査法人等の契約など早急な対応が必要になろうかと思います。

土屋 英則

平成28年5月19日に厚生労働省医政局医療経営支援課より「医療法の一部を改正する法律について」で公表されました。

2016.04.15

大病院外来の「紹介外来」、「専門外来」特化による初診料改定

平成28年4月1日より中小病院・診療所などの紹介状のない患者が大病院を受診する場合、初診については5,000円(歯科は3,000円)、再診については2,500円(歯科は1,500円)を最低金額(医療機関が個別に上限を設定可能)として、窓口負担の徴収が義務化されました。

これは中小病院・診療所は、地域医療の窓口としての機能が求められ、大病院は、中小病院・診療所からの紹介に応じて、重い病気や深刻なけがのためにより高度かつ専門的な医療サービスを必要とする患者を受け入れるという、

①医療機関の分化や、②大病院の勤務医の負担軽減、③将来の地域医療構想などが背景に有ります。

また、大きな目標として、地域包括ケアシステムの構築を目的としています。

高齢化で増え続ける医療費を削減するため、政府は2025年時点の病院ベッド(病床)数を115万~119万床と、現在よりも16万~20万床減らす目標があります。

その受け皿として自宅での在宅医療や、自治体による生活支援や介護施設などの住み慣れた地域で、自分らしい暮らしを人生の最後まで続けることができるように、地域の中小病院・診療所などを、かかりつけ医として認知してもらうことも今回の改定の背景に挙げられます。

様々な環境の中で、政府が大きな流れを作りそれに沿って少しずつ医療制度が変わっていきます。

今私たちができることは健康を保つことです。将来健康でいるために、みなさまも明日からできることを少しずつしてみませんか?

稲田 光浩

平成28年4月1日より中小病院・診療所などの紹介状のない患者が大病院を受診する場合、窓口負担の徴収が義務化されました。

2016.03.11

医療法人の出資持分の贈与

確定申告も残すところあと一週間になりました。

みなさま今年の贈与税の申告はお済みでしょうか?

すでに申告がお済みの方はお気づきだと思いますが、今年は2点ほど例年と異なることがありました。

1点目は、出資持分評価をする際に用いる類似業種比準価額です。当初、平成27年に使用できる類似業種比準価額(H26平均)は、アベノミクス効果のため高くなることが予想されましたが、実際は異なりました。

[類似業種比準価額]~業種目「118 その他の産業」~

平成26年平均 248円

平成25年平均 446円

平成24年平均 196円

平成23年平均 200円

それは、医療法人が、類似業種の分類上「医療・福祉」ではなく、「その他の産業」に分類されるからです。

「その他の産業」は、毎年標本会社が変わるため予測が困難です。まだ27年の平均は発表されていませんが、どうなるのでしょう?

2点目は、27年の贈与より「20歳以上の者が直系尊属より贈与を受けた」場合、通常の税率より低い特例税率が適用されることです。

相続税の増税と対をなす贈与税の減税策です。相続税対策には非常に有効だと考えますので、27年に考慮し忘れた方は今後お気を付けください。

また、この改正は、戸籍謄本など条件を満たすことを証する一定書類を添付する必要があります。本籍地が遠く取得までに時間が掛かる方は注意が必要です。

(矢部恭章)

確定申告も残すところあと一週間になりました。みなさま今年の贈与税の申告はお済みでしょうか?

2016.03.04

医療機関の損税問題

平成29年4月から消費税率が10%にあがり、食料品等については軽減税率が導入されることとなってます。

消費税の改正に当たって、食料品などの軽減税率に関する報道は頻繁にとりざたされていますが、医療に関する消費税については特段話が出ることはありません。

それは、社会保険診療については消費税導入当初から非課税とされており、昨今の税制改正にも非課税の取扱いを変更するような案は出てきていない状況だからです。

この非課税ということが、実は医療機関経営に大きな影響を及ぼしています。いわゆる「損税問題」というものですが、簡単にいうと、医療機関が医療材料などを仕入れたときに支払う消費税が払いっ放しになってしまっている、ということです。

株式会社などであれば、仕入に係る消費税は税務署から返してもらうことができます。(厳密には、売上に係る消費税と相殺します。)

しかし、医療機関では、売上のほとんどが非課税であることから、売上に係る消費税がなく、仕入に係る消費税が相殺できない状況になってしまっています。

これにより、医療機関の消費税負担は重くなり、経営を圧迫することになっています。医療機関の運営を考慮して、消費税率の改定時には、診療報酬のプラス改訂という形で、国は対応してきました。しかし、度重なるマイナス改定があった経緯を踏まえると、消費税率の増税分が、本当に診療報酬に上乗せされているかは疑問が残ります。

日本医師会からは、解決策として

①免税制度の導入(0%税率の導入)

②軽減税率の導入(医療も課税だが軽減税率とする)

③普通税率の導入と医療に係る消費税相当を所得税から控除する給付付き税額控除の導入

などを提案しています。

また、厚生労働省からの税制改正要望においても、医療機関の消費税のあり方について明確化を図ろうとする表明がなされています。

医療や介護は、国民にとってなくてはならないもの。医療機関の経営の安定化を図るためにも、消費税の「損税問題」の解決が望まれます。

土屋 英則

平成29年4月から消費税率が10%にあがることとなっていますが、医療に関する消費税については特段話が出ることはありません。それは、社会保険診療については消費税導入当初から非課税とされており、昨今の税制改正にも非課税の取扱いを変更するような案は出てきていない状況だからです。